半岛彩票

半岛体彩:百年建筑月报:9月国内混凝土行情或先抑后扬

使用场景

-

据百年建筑网统计,截至2023年8月底,百年建筑网C30非泵混凝土均价为372元/方,环比下跌2

半岛体彩下载

-

据百年建筑网统计,截至2023年8月底,百年建筑网C30非泵混凝土均价为372元/方,环比下跌2.87%,全国混凝土价格偏弱运行。步入8月,台风“杜苏芮”过境之后,北方多地结束强降雨,但反复的高温雨水仍然是多地常态。各地原料价格涨跌互现,全国混凝土发运量受行业回款情况不佳影响,连升三周后开始回落。华东地区原料水泥价格以跌为主,跌幅为10-20元/吨,主要原因在于新增项目并未带来需求回补,混凝土企业回款情况没有明显好转,需求多靠市政、道路项目拉动。西南成都水泥价格下跌明显,跌幅为60元/吨。大运会前后,四川多地市场启动有序用电,且部分工地自主停工,发运量下滑明显,会后企业陆续恢复正常供货,且随着原材成本的降低,搅拌站普遍观望囤料,需求相对有支撑,发运量小幅提升,但是资金问题依然突出。华南地区原材成本亦有小幅下跌,广东地区依靠市政、商业楼项目支撑用量,广西市场则大力推进保交楼项目且多由国央企施工单位牵头,整体看来,8月华南地区新增项目数不足,且由于资金的匮乏,需求难有好转。华中、华北地区受持续的高温雨水天气影响,需求不够稳定。加之新增项目稀少、落地时间较长,在持续的资金压力影响下市场表现仍未达到预期。东北地区项目支撑不足,从资金面来看,市场短期变化不大,混凝土发运量震荡运行。西北地区降雨反复,混凝土供应量因新增项目不足,后续将逐步减少。整体看来混凝土市场需求在8月并未迎来明显好转,且多数企业均反馈资金压力较大,但随着“金九”的来临,预计后续市场需求或将有所提升。

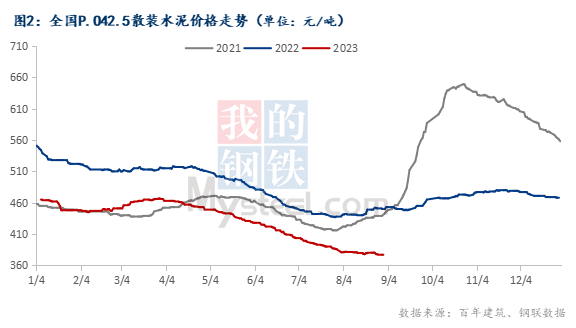

截至8月31日,百年建筑网水泥价格指数377.05,月环比下降2.17%,同比下降16.39%。分区域看,华东地区,8月上旬江苏地区受雨水天气影响,下游需求回落,为缓解库存压力,部分窑线执行二季度错峰停窑计划 中旬雨季后,需求正常回补。浙江市政工程在大型赛事之前基本上有些许加快;福建等地部分灾后重建用量,农村自建房水泥用量也有增加。苏南、安徽外发上海量增加。山东天气转好,基建、房建用量恢复正常,销量略有提升。下旬江苏等地新开工项目较多,尤其是地铁在建周边配套项目,资金情况良好,在一定程度上带动需求回补。华南地区,8月上旬部分窑线执行二季度停窑计划,基建项目采购量稳定,袋装水泥价格下跌。中旬雨水减少,珠三角基建项目采购量稳定,对水泥需求有一定支撑。下旬连续下雨,施工有所放缓。华中地区,8月上旬河南地区水泥熟料库存高位。中旬小项目复工,商混站采购量恢复正常,托底内需,部分项目结束后没有衔接的项目,需求整体略有下滑。下旬外围市场涨价后,出库量略有提升。本地天气好转,施工进度恢复,前期中标项目有零供,带动水泥需求回补。西南地区,8月上旬存量项目施工进度不快,加上大运会尚未结束,多地搅拌站仍然处于停工状态。中旬水泥出库量小幅提升,叠加水泥价格推涨难以落实,下游拿货逐步恢复。下旬环保管控结束,影响的工地正常施工,搅拌站采购量恢复正常,水泥出库量随之增加。三北地区,8月上旬天气相对好转,需求回补,基建需求增长明显,房建和民用市场需求略有提升。中旬天气转晴,工程施工恢复正常。下旬天气转晴,工程施工恢复正常,逐渐进入施工旺季,西宁重点工程进度加快。

截至2023年8月31日,天然砂均价133.32元/吨,月环比下降0.71%;机制砂均价94.79元/吨,月环比持平;碎石均价88.74元/吨,月环比上升0.12%。据百年建筑网数据统计,全国重点18个城市砂石市场价格变化情况来看,8月各区域价格涨跌互现。华东地区,8月除重点市场,需求有小幅回暖外,大部分市场需求仍有小幅下滑,受制于天气以及重点会议影响,砂石发货量都有一定影响,厂家小幅调价也影响着华东砂石的市场出货情况,预计短期内华东砂石行情或仍呈稳中偏弱运行。华中地区,8月湖砂供应收窄,价格水涨船高,碎石和机制砂价格暂稳,整体天然砂价格稳中偏强运行。后期,“金九银十”项目或有新进度,华中发货量或回升。华南地区,珠三角部分项目趁着晴好天气赶工期,项目有所恢复。广西西江水位提升利于船运,外发至广东量有回升。西南地区,四川大型活动召开,对砂石发货量有短期影响。目前川北新建项目较多,但处于起步阶段,对砂石需求没有达到顶峰,贵州资金没有好转,发货暂稳。华北地区,河北唐山小厂环保管控厂家停产减量,大厂正常发货,且竞争减小,发货增加。承德、保定外发需求一般,发货减少。灾后运输不便,成本增加,影响厂家发货。石家庄部分厂家降价,本地量和外发有提高。西北地区需求有限,新开项目不多,砂石行情暂稳运行。

截至8月31日,百年建筑网统计全国22个重点城市S95矿渣粉均价为215.5元/吨,月环下跌3.2%,较去年同期下跌69元/吨,全国多地矿渣粉继续维持小幅下行趋势,北方船运矿渣粉价格继续小幅上涨。

华东地区8月底S95矿渣粉均价环比下跌4.7%,长三角多数城市整体持稳,江西部分城市下跌20-30元/吨,浙江南部市场小幅上涨10元/吨,山东中部地区矿渣粉价格下跌10元/吨;华南地区下跌7.3%,广西、海南多地累计下跌30元/吨;华中下跌1.7%,河南中部地区跌月初下跌20元/吨,月中小幅上涨10-15元/吨;华北小幅下跌3%,北京、天津、唐山部分企业矿渣粉价格小幅下跌5-10元/吨,山西整体下跌10元/吨;陕西下跌15-20元/吨。

据分析,8月以来混凝土生产成本小幅提升,在不考虑车损、人工以及水电变量的情况下,平均每方C30混凝土生产成本上升6.71元。百年建筑网统计8月全国C30非泵市场均价为372元/方,7月均价为383元/方,月环比下降11元/方;从生产成本端来看,水泥价格出现小幅提升的情况,矿渣粉、砂石价格相对稳定,近期,全国各地天气虽有所好转,但整体需求有明显下降,水泥价格虽有小幅提升,但对混凝土价格影响较小,西南地区部分地区受有序用电影响价格有所提升,全国其他地区水泥价格也有小幅推涨,但具体情况因市场需求而定,市场目前需求一般,水泥厂商将继续减产或被动停窑;砂石方面主要由基建支撑,需求无明显变化;由于市场疲软,全国各地区原材料价格震荡运行,混凝土价格整体呈稳中偏弱的趋势。

2023年8月混凝土企业产量为1060万方,环比提升19.1%,同比降低26.5%。华东地区发运量环比提升24.43%,同比降低30%,其中青岛地区厂房项目支撑较强,济南、聊城以棚户改造项目为主;浙江市场亚运会在即,混凝土发运量提升,混凝土企业担心亚运会会对原材运输产生影响,目前屯料,且部分工程具有赶工期现象。华南地区发运量环比增加21.85%,同比降低28%,企业反馈混凝土发运量在800方左右,环比减少50多方,本地新增项目较少,所以旧项目支撑开始无力,资金周转困难,目前拌站回款才3-4成,大家也要集中回款,因此供应有所考量,因此量程减少。华中地区发运量环比增加4.06%,同比下降31%,本轮河南某搅拌站混凝土发运量2800方左右,较上周小幅下降,日均还是在500方左右;湖南市场雨水天气增多略有影响,长沙某站点近期回款不到五成,怀化查抄仍然存在,整体需求一般。西南地区环比增加8.37%,四川市场道路类项目较多,但缺乏大型项目,回款有所减少,市场缺乏资金,其中成都发运量增长,原材成本降低,搅拌站普遍观望,屯料,需求相对有支撑。贵州市场需求较差,雨水有所减弱,发运量稍有提升。回款偏差,稍微较好的回款达到4-5成。

2023年8月水泥企业出库量为2680.75万吨,年同比下降16.18%。 基建投资增速持续放缓,逆周期调节仍需为继。目前,市场多以长期合作的项目为主,新开工不足,上期需求回补后延续性不强,本期雨水持续,基建出库量略有下降。房建方面,从水泥出库量来看,房建需求较上期止升回落。房地产持续低迷,市场需求略显疲软,目前在供的多为存量项目和楼盘周边配套设施,资金情况尚可的进度较好,其余的整体进度偏慢。本期暂无新开,搅拌站水泥采购量也随之下降。其中华中地区湘潭今年第三批重大项目集中开工后,到现在没有采购消息。长沙主要是政府参与,保交楼有开始动,但是其余地区还是停工状态。在供的商混和长期合作项目用量整体变化不大,下雨的时候出库量会减少。福建某水泥企业:水泥出库量环比下降,资金情况暂未得到改善,工地开工数也在减少,阴雨天气延续。今年回款情况很差,很多贸易商一毛钱都没有拿到,搅拌站采购量也持续下滑,预计月份行情难起。民用方面本月局部地区雨水延续,民用小项目进度偏慢,甚至有部分停工的情况。雨季后,多地价格推涨,包装水泥价格上涨后,下游门店囤货积极性不高,采购量随之减少。

据百年建筑网对国内大型矿山企业和砂石加工厂砂石销量调研情况来看,8月砂石销量为8452.45万吨,其中碎石占58.23%,机制砂占31.76%。8月砂石市场需求有所回暖,企业出货情况转好。主要来看,江浙沪皖等地的高速、铁路等基建项目施工进度有所加快,输入华东区域的材料量再度增加,拉动各地碎石的需求;房建方面,多数搅拌站表示8月份的需求体量较7月也是有小幅增量的,主要是由于各地搅拌站表示年初新接项目开始启动,因此需求有所增加,因此房建需求也是有所增加。整体来看,8月份的基建项目进度有加快,房建项目需求有一定增量,综合下来砂石需求有微量增长。

根据百年建筑调研国内506家混凝土企业出货情况,8月全国混凝土产能利用率止跌小幅回升,8月底全国混凝土产能利用率10.86%,较去年同期下跌3.32个百分点。

2023年1-8月样本企业混凝土发运量较去年同期下降21.6%,较去年同期产量差距继续扩大,分区域来看:华东整体产量较去年同期下降23.73%,差距有所扩大;华南较去年同期下降25.08%,华中和华北分别下降22.52%和18.88%,西南整体较去年同期下降6.79%。8月随着雨水天气减少,加上立秋后,部分地区气温陆续开始有下降,施工项目出现恢复性的增长,但比例有限。资金问题影响仍比较明显资金问题,部分项目迟迟没有开工,有些项目垫资周期拉长后,搅拌站供应意向减弱,缓供,部分工地停供。目前多数搅拌站资金紧张情况愈发明显,对于混凝土发运量的影响也会更加明显。

1-7月,全国房地产开发投资67717亿元,同比下降8.5%;其中,住宅投资51485亿元,下降7.6%。房地产开发企业房屋施工面积799682万平方米,同比下降6.8%。其中,住宅施工面积563026万平方米,下降7.1%。房屋新开工面积56969万平方米,下降24.5%。商品房销售面积66563万平方米,同比下降6.5%,其中住宅销售面积下降4.3%。商品房销售额70450亿元,下降1.5%,其中住宅销售额增长0.7%。房地产开发企业到位资金78217亿元,同比下降11.2%。其中,国内9732亿元,下降11.5%。7月单月商品住宅销售面积同比下降24.9%,销售额同比下降24.29%。相对前值跌幅有所收缩。地产数据进一步下行主要还在居民购房预期疲弱,反映在金融数据上,居民端中长期同比增速收窄。房屋新开工面积下降比例扩大,房建项目对混凝土市场的需求量支撑继续弱势,且随着资金情况的进一步累计,9月国内混凝土发运量整体提升有限。

供应方面,8月混凝土产能利用率微幅上升,全国混凝土产能利用率由月初的10.08%/周升至目前的10.99%。目前行业回款压力较大,未见明显好转。此外混凝土企业新接项目较少,市场缺乏启动资金,工程进度一般。预计短期内混凝土产能利用率仍将保持回升趋势,但增幅有限。需求方面,8月混凝土发运量同样小幅上升,全国混凝土发运量由月初的201.9万方/周升至目前的220.1万方/周。8月国内多地市场天气有所好转,加之部分市政类及当地国央企房开的房地产项目有新开,因此国内整体需求有小幅增量。综合来看,天气影响因素有所减弱,但是随着房地产的持续暴雷,大家对房建的态度越发谨慎,虽有多方面政策在不断优化,但是市场仍旧会存在疑虑,因此房建市场需求或仍会有折扣,目前基建、市政项目或为主流支撑点,且“金九银十”的临近,部分项目会开始逐步开工,因此短期来看,需求震荡偏强趋势。原材方面,8月份各地原材价格尝试上涨,但是8月份原材价格落实难度较大,原材生产企业计划在9月份仍有推涨计划,反映在混凝土上,9月上旬混凝土价格上涨难度较大,预计9月混凝土价格或将先抑后扬。

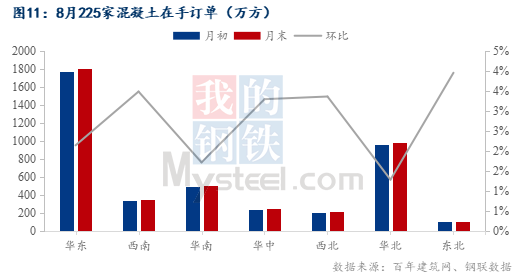

根据百年建筑网调研的国内225家混凝土企业在手订单来看。截至8月最后一周混凝土在手订单总量为4206.4万方,环比月初上升2.2%,在手订单净增89.4万方。8月一方面国内混凝土需求并未明显提升,导致原有在手订单并未得到有效释放,另一方面混凝土企业开始筹备后期运营而新接订单。其中西南增幅最大,8月份西南地区迎来大型活动,搅拌站及工程项目停工停产,西南地区混凝土在手订单上升3.49%。展望9月,混凝土市场需求环比8月将会有所好转,一方面在于传统9月份属于工程赶工旺季,另一方面混凝土企业供应心态将会有积极转变,因此预计9月份需求方面上升趋势概率较大。

2023年7月份,成都市行政区域内核发施工许可证建设项目122个;核发施工许可证面积360.67万平方米;工程造价128.41亿元。长沙市7月份核发施工许可证建设项目21个,核发施工许可证面积85.12万平方米,长度18.83千米;南昌市7月份核发施工许可证建设项目84个,核发施工许可证面积36.92万平方米;重庆市7月份核发施工许可证建设项目1个,核发施工许可证面积11.05万平方米;深圳市7月份核发施工许可证建设项目238个;贵阳市7月份核发施工许可证建设项目43个;核发施工许可证面积332.19万平方米,长度1.51千米。

150-9343-2588

150-9343-2588 返回顶部

返回顶部