半岛彩票

半岛体彩:海螺玩骨料水泥新门道?

使用场景

-

海螺水泥2023年营业收入约1409.99亿元,微增6.8%;净利润约104.3亿元,同比大减3

半岛体彩下载

-

海螺水泥2023年营业收入约1409.99亿元,微增6.8%;净利润约104.3亿元,同比大减32.4%。

国家统计局数据显示,2023年全国水泥产量20.23亿吨,同比下降0.7%。而2023年海螺水泥及熟料自产品销量 2.85 亿吨,同比+0.7%。相比于行业整体,海螺已经是少有的增长案例了。

尽管如此,2023年中国人均也消耗了大约1.4吨水泥。转化为凝固后的混凝土(加上砂石,不计算水,以C25混凝土一般“水:水泥:砂:石”配合比为:0.44:1:1.42:3.17计算重量),那就是人均消耗将近8吨的混凝土。

不过,房地产消耗的水泥应该减少了。数据显示,2023年全国商品房销售面为11.2亿平米,同比下降8.5%。商品房开工、销售面积逐渐萎缩,而与之同步衰退的,就是水泥等上游产业链。

房地产开发投资下降,预拌混凝土需求就下降,水泥、砂石需求同样下降。而且,水泥企业普遍也涉足砂石销售,受房地产衰退的影响面更是进一步扩大。

房地产不行,海螺们就真的不行了吗?海螺水泥作为行业一哥,有没有可能,在行业衰退中更早一步脱身,拓展出超越周期的新可能?

由于水泥保质期短,遇水变质,且质重价低,限制了长距离运输,一般公路运输优势销售半径不超过200 公里,水路运输优势销售半径不超过 500 公里。虽然可以通过运输熟料到当地粉磨厂加工成水泥卖给终端客户来降低运输成本,但熟料也依然属于质重价低的产品,海螺水泥熟料含税出厂价也就是309元/吨。

在这种天然保护下,一般各省份都会有本地的龙头水泥企业,比如河北的冀东水泥、江西的万年青、新疆的天山水泥、广东的塔牌水泥等。哪怕是水泥一哥海螺水泥,也主要是在华东区域六省一市占据优势,能跨省却很难跨大区,甚至跨海都比跨大区要容易。

近几年房地产下行,水泥行业营收也处于下降趋势。数字水泥网数据显示,2022年水泥行业营业收入约 9500 亿元,同比下降超过10%,利润总额约680亿元,同比下降更是约60%。

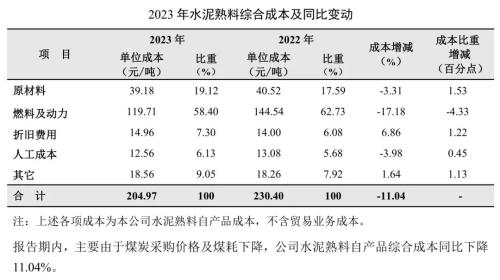

但对水泥行业来说,一些成本也随价格波动有所降低。海螺水泥2023年报就显示,原材料、燃料及动力、人工成本全部在下降,燃料及动力下降了17.18%。但净利润却大幅下滑32.4%。

意味着即使成本低了,但售价更低了,反而利润空间被大幅压缩。而且,成本低或许只是一时,原材料也可能会涨价,届时水泥行业的利润将被进一步侵蚀。

今年一季度,全国各地基建项目都在抓紧时间开工建设,在各地公布2024年重点基建项目清单之后,这些涵盖传统基建、新基建等多个领域的项目清单也一定程度上拉动了水泥需求回暖。尽管有部分省市传言基础设施建设会有较大限制,但落实到各地之后,涉及民生、公共事业的基础设施建设也并未停止,对水泥的需求依然存在。

而哪怕没有限制政策,这12个省区市也会因为财政限制、债务限制缩减不必要的建设,所以,将政策理解为基础设施建设的萎缩,实际上是误会了政策的精神。

而且,由于政府出手,白名单、保交楼等措施加强,原本要停工、烂尾的房地产项目又能得以复工,还将原本要减少的水泥需求给稳住了。

海螺水泥2024年报就将目标提高,2024年,海螺水泥目标新增熟料产能390万吨,水泥产能840万吨;实现水泥熟料净销量2.99亿吨;全年资本支出152亿元。

而海螺水泥2023年实际水泥熟料净销量2.85亿吨,2.99亿吨的目标意味着同比增长4.91%。

此外,据中国水泥网数据,2024年,全国计划有28条、产能超4000万吨熟料线投产。海螺水泥不过占据其中五分之一而已。

这里面,或许会继续存在行业过剩的问题;但行业增加产能的规划目标,也意味着行业依然看好各项基础设施建设带来的水泥需求。

水泥是特殊的商品(半成品,不能单独使用),全部用于混凝土及制品,由于产线需要距离原材料供应近,运输成本高,导致销售半径短,所以才相对缺乏产业高度集中的条件。海螺水泥的“T型战略”,其实也就是借助生产接近矿区、水运降低成本、需求端建设粉磨站就地生产水泥,用“熟料基地—长江—粉磨站(核心消费市场)”模式解决库存、成本、市场三个核心问题。

但2024年的水泥行业,越是去年销量下降越是大家增加产能,也意味着,原本垄断程度相对其他行业较低的水泥行业,或许会再发生一场市场集中度大变。

其中的一些产能,或许会形成过剩。但优胜者也将因此获得更多的份额,并在提高集中度之后,试图提高行业的利润率与议价权。

水泥行业,伴随着房地产的疯狂发展而壮大。1998年开启商品房改革,当年中国水泥产量5.36亿吨,2005年首次破10亿吨,2011年首次破20亿吨,此后长年维持在22亿到24亿吨的年产量,约占全球水泥产量的一半。

1977年我国采取325、425、525、625等带25尾数的水泥标号方法,1984年开始与国际接轨,将标准中强度的单位kgf/cm2改为MPa,“标号”改为“强度等级”32.5、42.5、52.5,每个等级均有R型。通用水泥标准自此建立基本规范,随后也有一些部分的修改。比如《通用硅酸盐水泥》(GB175—2007)将硅酸盐水泥、普通硅酸盐水泥分为42.5、42.5R、52.5、52.5R、62.5、62.5R六个等级(后缀R为早强水泥)。

但由于水泥一般不单独使用,而是要与骨料、水混合为混凝土使用,所以建筑规范还需要制定混凝土的强度等级。目前中国普通混凝土划分为十四个等级,即:C15,C20,C25,C30,C35,C40,C45,C50,C55,C60,C65,C70,C75,C80共14个等级。

有些地方,砂石料禁采,市场上就有人用质量低劣的机制砂、镍渣、海沙等代替黄沙,用碎混凝土块代替碎石,哪怕使用了合格的水泥,生产出来的混凝土也会强度不足,耐久性差。

还有些开发商或者施工总包为了省钱,混凝土选用低强度的,导致有的房屋墙体的表层混凝土甚至都能够用手捏碎。2021年7月住建部下发《建督罚字〔2021〕40号》,就是针对天津的天房樾梅江豪宅项目偷工减料进行处罚。

该项目开发商、总包为了省钱,本应使用C25强度混凝土,实际使用的却是最低标准哪怕普宅都不用的C15强度混凝土。因为C15混凝土水泥用的少,灰渣掺的多,每吨或许能省下那么两百元,整个项目或许能够省下几百万元混凝土开支。最终,这座位于天津富人区板块、每平米单价几万元、货值几十亿的十几栋楼只能全部拆除重建。

豪宅项目,都有人冲动要节省那么点水泥开支,更不要说很多普通的、利润没有那么高的项目了。这也是水泥行业的痛点,下游总有人有低价需求,而大厂水泥因生产工艺更加规范、环保投入更大,反而未必有小厂产品性价比高。而且从水泥到混凝土的一系列供应链上,哪怕水泥合格,混凝土也未必合格,商砼站、质量监督站、施工总包、开发商,层层都想省钱,没有强监管的前提下,偷工减料的冲动永远都存在。

因为这意味着下游追求低价的冲动普遍存在,这种冲动,也牵动着上游水泥行业难以提价,或者提质提价,哪怕提质提价之后,反而性价比更高(比如成本提升几个百分点,但整个建筑的强度、耐久度因此提升更多)。

那就是兼并重组,让上游水泥拥有更多议价权。据了解,日本水泥产业大规模重组之后,1985年23家水泥公司被组织成5个集团,21世纪初进一步兼并重组,水泥产能从时期的1.2亿吨降至2022年的5148万吨,水泥价格约在每吨100美元左右,是中国水泥价格的一倍。

尽管目前水泥的产能已经超过40亿吨,并且还在不断增加产能,但国内的需求最多也就在20亿到25亿吨。如何去产能、调结构?

水泥巨头中国建材集团,就是重组而成。中国建材本来主业并非水泥,但集团董事长宋志平2002年上任后,选择了水泥业务作为主攻方向,从仅有两家规模很小的水泥厂起步,六年时间迅速重组上千家水泥企业。中国建材也与海螺水泥强强联手,如在拓展新区域时成立合资公司等。

海螺水泥也重组了多个地方的大型水泥厂,1997年8月收购宁波星港水泥组建了宁波海螺;1998年到2000年,兼并重组江苏省张家港水泥厂、上海奉贤水泥厂、江苏南通市水泥厂、上海浦东明珠水泥厂;2002年6月,重组中国水泥厂;2003年重组湖南雪峰水泥2011年5月,重组云南壮乡水泥等等。

海螺没有像中国建材那样收购重组上千家,因为收购重组的,往往是落后产线,还要安置人员,成本回收往往需要5—15年,而新建一条日产5000吨生产线年左右。“十一五”期间,海螺并购重组不多,主要精力放在了新建生产线月,《国务院关于促进企业兼并重组的意见》指出要以汽车、钢铁、水泥等六大行业为重点,推动优势企业强强联合和兼并重组。2010年11月,工信部公布了《水泥行业准入条件》,鼓励现有水泥(熟料)企业兼并重组,支持不以新增产能为目的的技术改造项目。在政策指引下,海螺水泥才将扩展产能的重心放在兼并重组上。

2023年5月31日,海螺股东大会上,海螺水泥总经理李群峰强调海螺水泥整体经营策略“份额是基础,盈利是目的。海螺水泥将坚持市场化运作,未来可能择机做一些存量整合。”并购整合,也将是2024年的海螺发展的一个方向。

此外,李群峰还指出,在行业产能过剩的周期中,错峰生产是阶段性比较有效的方法,对维护价格稳定、行业认同有重要影响。

虽然下游地产行业没有迎来楼市“小阳春”,但水泥行业还有更多用武之地——各类基础设施建设消耗的水泥,也并不少于房子。房地产不行,水泥行业其实还是可以继续“行”的。

在海螺水泥2023年的营收结构中,可以看出,主要用于民用房屋建筑的32.5级水泥营收仅有主要用于大基建的42.5级及以上水泥的约六分之一。

不过,低标号的32.5级水泥,在发达国家正在淘汰。中国尚未淘汰32.5级水泥,一方面是因为,质量上虽然不如42.5级水泥,但32.5级水泥在普通住宅、农村自建房、小型基础设施建设中也足够使用,质量不如42.5并非不合格。一些专家为了追求高标号水泥的普及,夸大了32.5级水泥的缺点,忽略了32.5级水泥在节省工程成本上的优点。

另一方面,也是因为水泥标号的高低,主要是来自熟料配比比例的不同,提高高标号水泥的普及度,掌握更多熟料产能的巨头将占据水泥行业的更大优势,而分散的粉磨站企业议价权将进一步被压缩。32.5级水泥的去产能与淘汰之路,因此也充满了更多利益博弈。

对于海螺水泥低标号水泥毛利率更高的原因,有分析指出,主要是因为32.5级因掺入混合材料多造成成本略低,同时又主要面对农村等市场,执行挂牌零售价、价格相对略高;而42.5级主要面对重点工程、执行以量定价优惠,同时因具有较高成本而造成毛利率较32.5级低。

但高标号水泥逐渐取代低标号水泥,依然是海螺乐见的趋势。因为高标号水泥普及后,对骨料、混凝土的要求也会更高,而骨料、混凝土目前全国格局相比水泥极为分散,基本都是小企业、地头蛇在做,毛利率远高于水泥、熟料,2023年海螺水泥的骨料业务毛利率高达48.32%。所。

150-9343-2588

150-9343-2588 返回顶部

返回顶部